21.09.2021 | 05:45

Geld für Expansionskurs – Babbel Group, BMW, Central African Gold, Volkswagen

Jedes Unternehmen, das wachsen will, benötigt Kapital, um diesen geplanten Wachstumskurs vorzufinanzieren. Dies gelingt entweder bei Bestandsunternehmen über das Reinvestieren von vorherigen Erträgen oder über Kapitalerhöhungen oder ganz klassisch über Darlehensaufnahme. Trotz aller zukünftigen Unwägbarkeiten zeichnen sich Unternehmen mit Expansionskurs durch ein hohes Maß an Vertrauen aus, denn nur wenn Unternehmen davon ausgehen, dass sich die Investitionen in einem gewissen Zeitrahmen amortisieren, gehen sie ins unternehmerische Risiko.

Lesezeit: ca.

4 Minuten.

Autor:

Stefan Bode

ISIN:

BAY.MOTOREN WERKE AG ST | DE0005190003 , CENTRAL AFRICAN GOLD INC. | CA1523761098 , VOLKSWAGEN AG ST O.N. | DE0007664005 , US26603R1068

Sprach-Lern-App Babbel – Börsengang geplant

Im Herbst will das in 2007 gegründete Berliner Startup Babbel an die Börse gehen. Insgesamt plant die E-Learning Plattform 300 Mio. EUR durch den Börsengang einzunehmen und davon sollen 200 Mio. EUR das Eigenkapital erhöhen. Mit der Ausgabe von 13 Mio. Aktien sollen die Wachstumspläne des Unternehmens und ggf. auch Übernahmen finanziert werden. Gleichzeitig wäre mit diesem Börsengang an der Frankfurter Börse nach 21 Jahren wieder die 10 Mrd. EUR IPO-Schallgrenze in einem Jahr geknackt, die zuletzt im Jahr 2000 erreicht werden konnte. Die Zeichnungsfrist bei Babbel läuft noch bis Mittwoch, den 22.09.2021 und die Aktien haben eine Preisspanne von 24 bis 28 EUR.

Handelsstart der Aktie ist für Freitag, den 24.09.2021 angesetzt. Wer die Zeichnung mitmacht, setzt auf einen weltweiten Fremdsprachen-Erlern-Markt mit einem jährlichen weltweiten Umsatzvolumina von ca. 50 Mrd. EUR.. Babbel selbst erwirtschaftete in den ersten sechs Monaten 83 Mio. EUR Umsatz, was einem Anstieg von 18% zum Vorjahr entspricht. Aufgrund des Wachstumkurses wurde aber noch ein Verlust von 30 Mio. EUR ausgewiesen. Das Unternehmen hat aber bereits gut 10 Mio. Abonnenten und damit 8,5 Mio. Abonnenten mehr als Duolingo (WKN: A3CWBB ISIN: US26603R1068), die im Juli in den USA an die Börse gegangen sind.

Wachstum in Afrika mit Central African Gold

Die Nachfrage nach Goldinvestments ist hoch und in der Vergangenheit floss bereits viel Geld in den Sektor. So war auch die Eigenkapitalerhöhung von Central African Gold (WKN: A2QB28 ISIN: CA1523761098 Ticker: BC21) deutlich überzeichnet und das Unternehmen sammelte 1,875 Mio. CAD zu 0,15 CAD je Aktie ein. Das entspricht ca. 1,26 Mio. EUR und einem Aktienkurs von 0,10 EUR. Das Geld wird teilweise dafür verwendet, das Goldprojekt Musefu zu erwerben, für das bereits Ende Juni Verkaufsverhandlungen geführt worden sind. Musefu hat bereits Gold gefördert und soll zukünftig auch wieder in Produktion gebracht werden.

Central African Gold ist als Explorationsunternehmen auf dem riesigen Rohstoffmarkt der Demokratischen Republik Kongo aktiv und hat als eines der wenigen Unternehmen vor Ort bereits ein CO2-Abscheidungsprogramm und ein CO2- Emissionszertifikateprogramm aufgelegt. Damit werden die unternehmenseigenen 160 qkm großen Wälder und Ackerflächen geschützt und gleichzeitig monetarisiert. Inklusive der sechs Mineralkonzessionen verfügt das Unternehmen über eine Gesamtfläche von 176 qkm.

Wachstumsaussichten bei BMW gelobt

Trotz Chipknappheit sind die Aussichten bei BMW (WKN: 519000 ISIN: DE0005190003 Ticker: BMW) durch ein attraktives Produktportfolio bei den E-Autos gut. Das Bankhaus Metzler lobt das Unternehmen und der Metzler-Analyst Jürgen Pieper stuft die Papiere des Autobauers von „Hold“ auf „Buy“ hoch. Das Kursziel wurde von 90 EUR auf 95 EUR angehoben. Bei einem derzeitigen Kurs von 77,80 EUR ergäbe sich bei Erreichen der 95 EUR ein Kursanstieg von über 22%. Der Experte geht davon aus, dass die diesjährigen Jahresziele durch das Management noch angehoben werden. Auch sieht er das Unternehmen als Gewinner der diesjährigen IAA Mobility. Trotz der Lieferknappheit von Chips ist die Nachfrage nach BMW-Fahrzeugen hoch, so dass Preise auch oberhalb des Listenpreises durchgesetzt werden können.

Damit ist der Konzern besser durch die letzten 18 Monate gekommen als die deutschen Wettbewerber, aber an den Kursen von der BMW-Aktie ist das aktuell noch nicht sichtbar. Selbst die aktuelle Dividendenrendite von 2,36% p.a. wird im Moment noch nicht zum zugreifen genutzt. Nun gut, das liegt ggf. an der Ungewissheit bzgl. der Entwicklungen in China und welche Auswirkungen der Evergrande Krise (WKN: A2APDK ISIN: KYG2119W1069 Ticker: EV1) ggf. auf den dortigen Gesamtmarkt hat. Dies kann aber eine Gelegenheit sein, sich in den kommenden Wochen bei dem Autobauer einzukaufen.

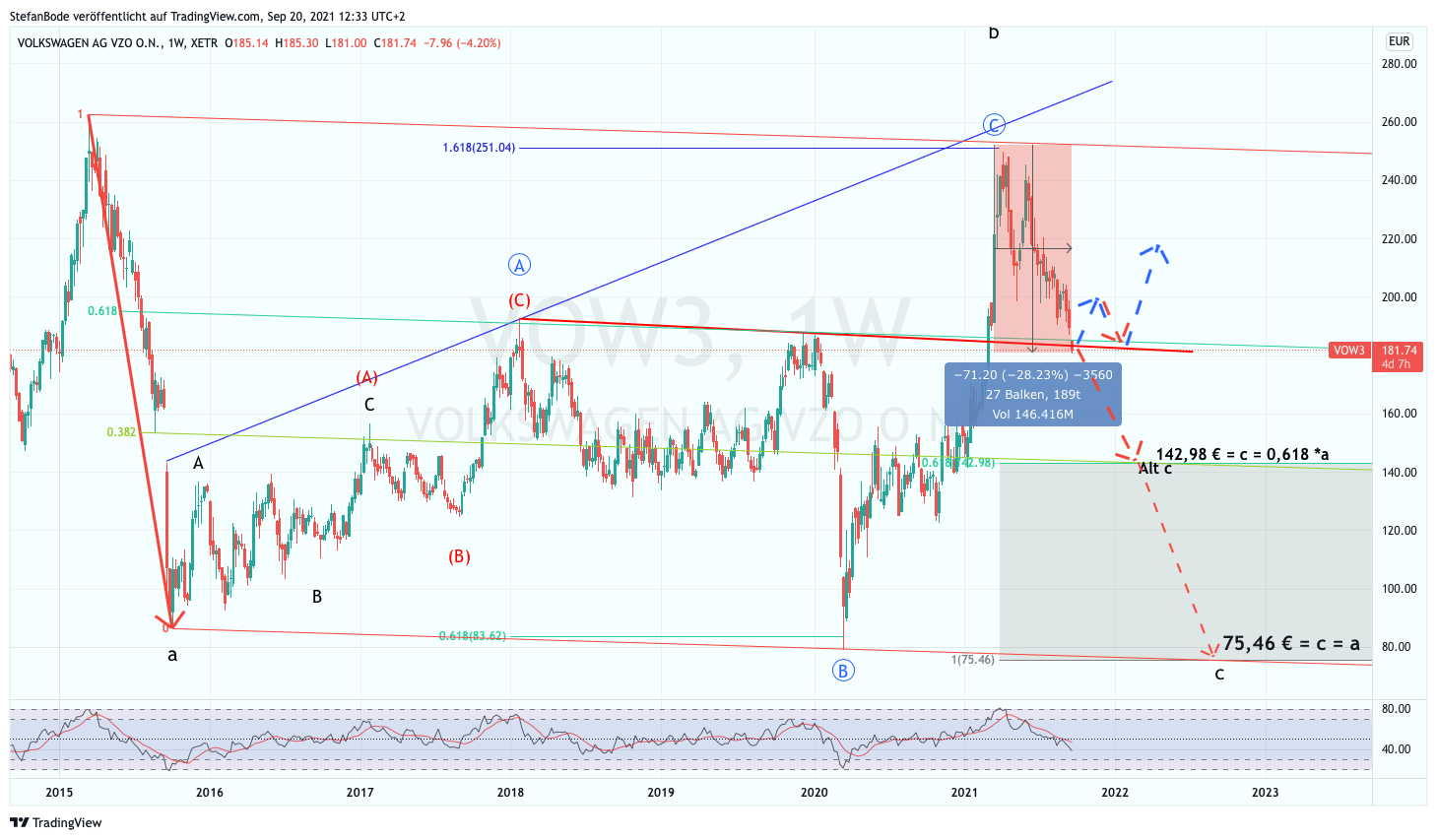

Volkswagen im Ausverkauf?

Nach 217% Kursanstieg der Volkswagen Aktien vom März 2020 bis März 2021 erschöpfte sich die massive Aufwärtsbewegung des Konzerns an der Börse. Bereits um 28% ist der Kurs der Aktie des März-Hochs bei 252,20 EUR schon zurückgekommen und notiert derzeit bei 181,60 EUR. Damit notiert die Aktie wieder am charttechnischen Ausbruchsniveau von März 2021 und Dezember 2019. Ein klassischer Retest der Ausbruchslinie, aber wenn diese nicht halten sollte, dann wird ein nächstes Kursziel von ca. 143 EUR aktiviert. Im Bereich bei 139 EUR und 132 EUR liegt eine starke Unterstützungszone und sollte dem Kurs spätestens dort wieder halt geben.

Fundamental betrachtet kommt der Volkswagenkonzern im Vergleich zu BMW nicht so gut durch die Chipkrise. Dies liegt u.a. daran, dass die Margen von Volkswagen geringer sind und durch die reduzierte Absatzmenge entsprechend den Umsätzen der Gewinn überproportional sinkt. Durch Kurzarbeit in verschiedenen Werken versucht das Unternehmen die Kostenbelastung auf die Allgemeinheit der deutschen Steuerzahler auszulagern, ändert aber nichts an der Gesamtsituation. Während das Unternehmen gerade für das dritte und vierte Quartal mit noch größerer Knappheit auf dem Halbleitermarkt rechnet, kalkulieren etliche Marktteilnehmer mit anhaltender Knappheit bis Ende 2022. Das scheint der Markt nun langsam in den Kurs einzupreisen.

Fazit

Mit dem Hochkochen der Evergrande Krise in China sind die Börsen derzeit in die Hab-Acht-Stellung gegangen. Die aufziehende Liquiditätskrise in China drückt derzeit auf die Kurse und das wiederum ergibt die Chance sich nun strategisch an fundamental spannenden Unternehmen zu beteiligen und mit einem Abschlag einkaufen zu können. Wer entsprechende Liquidität bereits aufgebaut hat, kann entsprechend antizyklisch zuschlagen.